目前位置: 彰化縣記帳及報稅代理人公會首頁 > 最新訊息 > 稅務訊息 > 公會通知:114.09.19稅務訊息 目前位置: 彰化縣記帳及報稅代理人公會首頁 > 最新訊息 > 稅務訊息 > 公會通知:114.09.19稅務訊息

|

回上一頁 回上一頁

|

公會通知:114.09.19稅務訊息

公會通知:114.09.19稅務訊息【114.09.19稅務訊息】

1.購買節能電器退稅優惠延長至118年12月31日

財政部北區國稅局表示,為達節能減碳目標及鼓勵民眾購買節能電器,總統於114年6月13日修正公布貨物稅條例第11條之1條文(購買能源效率第1級或第2級之新電冰箱、新冷暖氣機或新除濕機退還減徵貨物稅),延長適用期間至118年12月31日止。

該局說明,依據貨物稅條例第11條之1規定,凡購買經經濟部核定能源效率分級為第1級或第2級之新電冰箱、新冷暖氣機或新除濕機(以下合稱節能電器)非供銷售且未退換貨者,每臺最高減徵貨物稅新臺幣2,000元,買受人可於購買日(即統一發票或收據記載交易日期)之次日起6個月內,以網際網路或書面方式向任一國稅局申請退還減徵貨物稅,買受人應檢附文件如下:

一、買受人為自然人之國民身分證、護照或居留證影本。但買受人以網際網路申請者,免附。

二、銷售人開立之統一發票影本或免用統一發票銷售人開立載明統一編號之收據影本;統一發票或收據應載明廠牌、品名及型號。但取得銷售人開立雲端發票或電子發票證明聯者,免附。

三、以線上申請方式,可將銷售人開立之統一發票影本或免用統一發票銷售人開立載明統一編號之收據影本以附加檔案方式上傳,免再寄送紙本資料。

該局進一步表示,經濟部能源署於114年10月31日前另有住宅家電汰舊換新節能補助,購買能源效率第1級之冷氣機及電冰箱如符合經濟部住宅家電汰舊換新節能補助規定,除可向國稅局申請退還減徵貨物稅外,也可向經濟部能源署申請補助,該局並特別整理節能電器優惠措施比較表供民眾參考。

(北區國稅局銷售稅組 詹股長:(03)3396789轉1270)

2.閒置固定資產,折舊提列不可中斷

近期部分營利事業受美國對等關稅影響,縮減生產規模,甚而將部分生產線上設備暫停使用,對此,財政部南區國稅局表示,依營利事業所得稅查核準則第95條第2項規定,固定資產之折舊,應逐年提列不得間斷;其因未供營業上使用而閒置,除其折舊方法採用工作時間法或生產數量法外,應繼續提列折舊;其未提列者,應於應提列之年度予以調整補列。

營利事業之固定資產,如其折舊方法採用工作時間法或生產數量法,因在閒置期間未實際供生產使用,故其折舊費用計算為0元;惟若採用平均法、定率遞減法或年數合計法者,縱閒置未使用,仍應依據實際成本,以其未折減餘額,依上開查核準則規定繼續提列折舊,不得中斷。

舉例:甲公司109年1月購置機器設備1台供生產使用,成本300萬元,預估殘值50萬元,耐用年限5年,採平均法計提列折舊,每年應提列折舊費用50萬元,甲公司112年下半年受經濟景氣影響,產量鉅幅下滑,致該機器設備閒置未使用,故甲公司就該設備僅提列112年上半年折舊25萬元,並於113年下半年景氣回升機器設備恢復使用時,續提113年下半年折舊費用25萬元,經稽徵機關發現其112及113年均未依查核準則規定按年提列折舊,乃輔導其更正補列112及113年度折舊費用,各增加25萬元。(南區國稅局營所稅組 葉股長: 06-2223111 轉8036)

3.二親等間買賣未上市公司已簽證發行股票,須繳納證券交易稅及取得「非屬贈與財產同意移轉證明書」才可過戶

財政部南區國稅局表示,依證券交易稅條例規定,證券交易稅係向出賣有價證券人課徵,由買受人於每次買賣交割之當日代徵稅款,並於代徵之次日填具繳款書向國庫繳納,惟買賣雙方如為二親等以內親屬交易,還須取得國稅局核發之「非屬贈與財產同意移轉證明書」才能辦理過戶登記。

近來查核案件時,發現轄內某未上市櫃已簽證發行股票公司,受理股東與二親等以內親屬間買賣公司股票,僅憑股東檢附已繳納證券交易稅之繳款書,即辦理過戶登記,惟依遺產及贈與稅法第42條規定,公司辦理股東二親等以內親屬間買賣公司股票過戶登記時,應通知股東檢附「非屬贈與財產同意移轉證明書」,如欠缺該項證明書,而逕行辦理過戶登記,將依同法第52條規定處罰。

依遺產及贈與稅法第5條第6款規定,二親等以內親屬間財產之買賣,視同贈與,但能提出已支付價款之確實證明,且該已支付之價款非由出賣人貸與或提供擔保向他人借得者,不在此限。故未上市櫃證券發行公司於辦理股東二親等內親屬間股票過戶登記時,記得應依規定通知當事人繳驗相關證明文件(如:贈與稅繳清證明書、免稅證明書或非屬贈與財產同意移轉證明書等),再協助股東辦理過戶登記,以免違反規定而受罰。(南區國稅局銷售稅組 謝股長: 06-2298084)

4.財政部發布「個人經常性於網路發表創作或分享資訊課徵營業稅作業規範」

財政部於今(10)日訂定發布「個人經常性於網路發表創作或分享資訊課徵營業稅作業規範」(下稱本規範),俾經常性於網路(包括但不限於社群媒體、影音平臺及線上媒體,下稱平臺)發表創作或分享資訊之個人(下稱網紅)及利用前開網紅資訊內容播放廣告或提供相關付費服務之平臺,有一致之辦理稅籍登記及報繳營業稅準據。

財政部表示,網紅授權平臺利用其上傳創作或資訊(例如影音、圖文等,下稱表演勞務)播放廣告或提供相關付費服務,平臺自廣告主或付費觀眾取得勞務收入(例如廣告收入或訂閱收入),而網紅達一定條件(例如達一定粉絲人數)或與平臺簽訂合約,自平臺取得分潤性質勞務收入,形成網紅、平臺、廣告主與觀眾四方連結之交易,屬新興網路交易型態,為明確是類交易之營業稅課徵,依加值型及非加值型營業稅法(下稱營業稅法)及其他相關法令規定,訂定本規範,重點如下:

一、明定境內網紅應辦理稅籍登記之要件。境內網紅在我國設有實體固定營業場所、具備營業牌號或僱用人員協助處理銷售事宜,或透過網路銷售,其當月銷售額達營業稅起徵點〔現行銷售貨物為新臺幣(下同)10萬元,銷售勞務為5萬元〕,應辦理稅籍登記。

二、網紅勞務性質認定及相關營業模式之課徵原則。符合營業人要件之網紅提供之表演勞務,尚非屬執行業務者提供專業性勞務及個人受僱提供勞務;平臺自廣告主或付費觀眾取得勞務收入、網紅自平臺取得分潤性質勞務收入等營業模式,應分別依其課稅原則課徵營業稅。

財政部說明,上開網紅自平臺取得分潤性質勞務收入之營業模式,從經濟層面觀察,平臺扮演中介角色提供無實體展演處所播放網紅表演勞務,須透過付費或免

付費觀眾收看(消費)行為,始能完成網紅表演勞務之交易。鑑於付費或免付費觀眾為網紅表演勞務收看及實際消費者,是類勞務交易課徵營業稅方式,除依勞務訂約方(即網紅與平臺)判斷外,尚應以勞務收看及實際消費者(即付費或免費觀眾)判斷,若付費或免付費觀眾位於我國境內,網紅自平臺取得之分潤收入即屬我國營業稅課稅範圍。

舉例:假設境內網紅甲為營業人,其提供表演勞務授權境外平臺YouTube使用、收益,自YouTube取得分潤性質勞務收入65元,其中源自境內付費或免付費觀眾收看部分占80%(即52元),因網紅甲表演勞務提供地、表演收看及使用地均在境內,由甲按稅率5%報繳營業稅(但甲為查定計算營業稅額之營業人,依稅率1%課徵);至源自境外付費或免付費觀眾收看部分占20%(即13元),因網紅甲表演勞務提供地在境內、表演收看及使用地在境外,甲得適用零稅率報繳營業稅。

財政部最後表示,本規範屬網紅新興交易課稅新制,該部各地區國稅局將積極輔(宣)導,且考量新制施行初期網紅及平臺恐對相關規定不清楚,已訂定自今(10)日起至115年6月30日止(申報繳納係於同年7月15日以前)為輔導期間,該期間內網紅及平臺有未依規定辦理稅籍登記、開立並交付統一發票或報繳營業稅之情形者,免依營業稅法第45條、第51條、第52條及稅捐稽徵法第44條規定處罰。該部籲請網紅及平臺應配合辦理,倘因一時疏忽,違反稅法規定者,應主動補報補繳,以維自身權益。(財政部梁科長瑋峻:(02)2322-8146)

5.個人以營利為目的於網路銷售二手精品包,依法應課徵營業稅及所得稅

民眾透過FB社團、Line社群、「7-11賣貨便」、「全家好賣+」、「蝦皮」等平台出售二手貨物要課徵營業稅嗎?依據加值型及非加值型營業稅法第1條規定,在我國境內銷售貨物或勞務,均應依法課徵營業稅。同法第6條第1款規定,以營利為目的之公營、私營或公私合營之事業為營業人。因此,個人如經常性以營利為目的於網路銷售二手貨物,一旦銷售金額達營業稅起徵點〔買賣業為新臺幣(下同)10萬元、勞務業為5萬元〕,即應辦理稅籍登記,依法課徵營業稅及所得稅。

近來查獲甲君透過網路平台銷售精品包,雖甲君主張因經常出國旅遊或於其他網路平台購買精品包供自用,嗣後因不適用或不實用即透過網路平台出售,應非屬營業稅課稅範圍。經該局調查後發現,甲君所銷售之精品包單價從數千元至數萬元不等,其於查核相關期間交易筆數高達數百筆,交易頻繁且頗具規模,金額合計達6千1百萬元以上,且帳戶交易常有備註「代購愛馬仕包、訂金……等字樣」,顯為以營利為目的之銷售行為,且銷售金額已達營業稅起徵點,卻未依法申請稅籍登記報繳營業稅及所得稅,乃對甲君補稅並處罰。

民眾如經常性透過網路銷售二手貨物,且當月銷售額已達營業稅起徵點而未辦稅籍登記者,請儘快補辦稅籍登記,在未經檢舉、未經稅捐稽徵機關或財政部指定之調查人員進行調查前,自動向主管稽徵機關補報補繳應納營業稅款並加計利息,可依稅捐稽徵法第48條之1規定免予處罰。

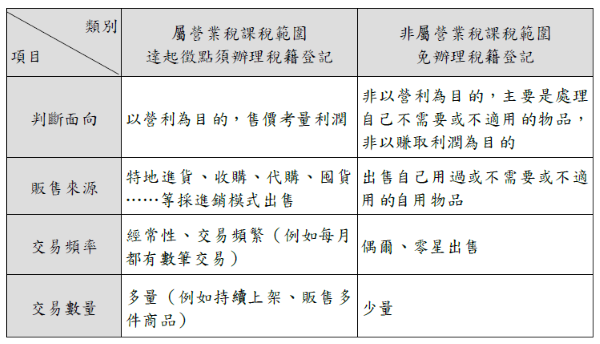

個人於網路銷售二手貨物如何判斷是否屬營業稅課稅範圍如下表:

(中區國稅局銷售稅組 廖秋萍:(04)23051111轉7514)

編輯委員會編製114091918

相關附件內容請至公會網站公會首頁 > 檔案下載 > 稅務訊息快遞下載區 下載使用

.jpg)